Kaufpreisfaktor, Vervielfältiger, Mietrendite

Immobilienbewertung – was der Kaufpreisfaktor aussagt

Eine Immobilie kostet viel Geld. Wann kostet sie zu viel Geld? Der Kaufpreisfaktor oder Vervielfältiger ist ein Anhaltspunkt zur Immobilienbewertung. Die Faustformel „Faktor 25“ galt lange Zeit als Schallmauer für lukratives Immobilieninvestment. Wer sich heute daran orientiert, wird in einigen Regionen Deutschlands nicht fündig. Mit IMMO.info Service: Immobilienrechner zur Hausbewertung: Kaufpreisfaktor, Vervielfältiger und Mietrendite einfach berechnen. (Update im April 2024)

Kaufpreisfaktor berechnen? Netto- oder Brutto-Mietrendite?

Definitionen: Kaufpreisfaktor zur Immobilienbewertung

Der Kaufpreisfaktor ist eine Kennzahl, die die Rentabilität von Immobilieninvestments bewertet. Der Faktor setzt den Kaufpreis in Relation zu den erwarteten oder potenziellen Mieteinnahmen, die mit dieser Immobilie erzielt werden können. Man spricht hier auch von einem Kaufpreis-Miete-Verhältnis. Der Kaufpreisfaktor besagt – sehr vereinfachend – nach wie vielen Jahren die Immobilie durch die Mieteinnahmen abbezahlt ist.

Bei einer detaillierteren Betrachtung werden zusätzlich zu Kaufpreis und Jahresmiete die nicht auf den Mieter umlagefähigen Bewirtschaftungskosten und die Nebenkosten des Immobilienkaufs berücksichtigt. Bezieht man diese Werte ein, so spricht man von einem Kaufpreis-Reinertrag-Verhältnis.Weitere Namen dieser Kennzahl zur Immobilienbewertung sind: Vervielfältiger, Multiplikator, Kaufpreis-Miete-Verhältnis, Wertfaktor oder schlicht und einfach Faktor.

Die Mietrendite ist der Kehrwert des Kaufpreisfaktors

Dividieren Sie eins geteilt durch den Kaufpreisfaktor, um die Mietrendite zu berechnen. Der Kehrwert des Kaufpreisfaktors ist somit die Mietrendite.

Analog zum Kaufpreisfaktor werden hierbei eine Brutto-Mietrendite und Netto-Mietrendite zur Hausbewertung unterschieden:

- Brutto-Mietrendite = 1 / Kaufpreisfaktor (Kaufpreis-Miete-Verhältnis)

- Netto-Mietrendite = 1 / Kaufpreisfaktor (Kaufpreis-Reinertrag-Verhältnis)

Immobilienbewertung: Berechnung von Kaufpreisfaktor und Mietrendite

A. Der Kaufpreisfaktor (oder “Vervielfältiger“, einfache Variante als Kaufpreis-Miete-Verhältnis) lässt sich sehr einfach berechnen indem Sie den Kaufpreis der Immobilie durch die Jahresnettokaltmiete teilen:

B. Die Bruttomietrendite ist der Kehrwert des Kaufpreisfaktors. Also mathematisch das Verhältnis von Jahresnettokaltmiete zu Kaufpreis der Immobilie:

C. Die Nettomietrendite ist genauer und berücksichtigt zusätzlich die einmaligen Nebenkosten des Immobilienkaufs, sowie laufende Bewirtschaftungskosten des Vermieters:

1 Kaufpreis

Kaufpreis ohne Kaufnebenkosten, also ohne Kosten für Makler, Grunderwerbskosten, Notarkosten und weitere Kosten des Immobilienkaufs.

2 Netto-Jahresmiete

Nettokaltmiete über 12 Monate. Hierunter versteht man den Mietpreis ohne Neben- und Betriebskosten.

3Kaufpreisfaktor

Der Kaufpreisfaktor in der Variante als Kaufpreis-Miete-Verhältnis.

4Brutto-Mietrendite

Die Brutto-Mietrendite erhalten Sie durch den Kehrwert des Kaufpreisfaktors oder indem Sie die Jahresmiete durch den Kaufpreis teilen (Nettojahresmiete / Kaufpreis). Sie wird in Prozent angegeben.

5Netto-Jahresmiete abzüglich Bewirtschaftungskosten

Bei Berechnung der Nettomietrendite berücksichtigen Sie nicht nur die Jahresmiete, sondern auch diejenigen Bewirtschaftungskosten, die nicht auf den Mieter umgelegt werden können. Diese Bewirtschaftungskosten werden von der Jahresmiete abgezogen und ergeben somit den Jahresreinertag.

6Kaufpreis + Kaufnebenkosten

Gesamte Anschaffungskosten: Bei Berechnung der Nettomietrendite wird nicht alleine der Kaufpreis betrachtet, sondern es werden die Anschaffungsnebenkosten, auch als Kaufnebenkosten bezeichnet, hinzu addiert.

7Netto-Mietrendite

Die Nettomietrendite errechnet sich, wenn Sie den Reinertrag pro Jahr geteilt durch die gesamten Anschaffungskosten des Immobilienkaufs rechnen. Die Nettomietrendite wird in Prozent angegeben.

Rechenbeispiel zur Hausbewertung

Hausbewertung: Ein Beispielhaus kostet 400.000 Euro. Vergleichbare Häuser in der Umgebung werden für monatlich 1.400 Euro netto vermietet; die Jahresnettokaltmiete liegt entsprechend bei 16.800 Euro. Nun teilen Sie den Kaufpreis von 400.000 Euro durch die Jahreskaltmiete von 16.800 Euro. Das Ergebnis von knapp 24 ist der Kaufpreisfaktor oder Vervielfältiger dieser Immobilie.

Andersherum gerechnet, also 16.800 Euro geteilt durch 400.000 Euro, erhält man die Bruttomietrendite. Die beträgt bei dem vorliegenden Kaufpreisfaktor den Wert 0,042, also 4,2 Prozent.

Würden Sie das Haus zu diesem Preis vermieten, hätte sich die Immobilie – dieser überschlagsmäßigen Berechnung zur Hausbewertung zufolge – nach 24 Jahren über die Mieteinnahmen refinanziert

Grundsätzlich gilt für die Immobilienbewertung: je niedriger der Kaufpreisfaktor, desto lohnender die Investition. Je höher der Faktor, umso niedriger die Rentabilität.

Immobilienrechner von IMMO.info: Kaufpreisfaktor (Vervielfältiger) und Mietrendite berechnen

1. Kaufpreisfaktor (beziehungsweise Vervielfältiger) berechnen. Eingabe von:

- Immobilie Kaufpreis

- Netto-Mieteinnahmen (Nettokaltmiete pro Monat)

2. Netto-Mietrendite berechnen: Plus-Symbol im Rechner klicken und geben Sie ein:

- Wohnfläche

- Kauf Nebenkosten (optional)

- Bewirtschaftungskosten (optional)

Wozu nützt der Faktor, beziehungsweise Vervielfältiger?

Da der Kaufpreisfaktor (Vervielfältiger) viele Variablen außen vor lässt, ist er ein recht grobes Instrument zur Wohnungsbewertung oder Hausbewertung. Allerdings liefert er sowohl Investoren als auch Selbstnutzern schnell und unkompliziert einen Gradmesser, ob das Haus oder die Wohnung im Vergleich eher günstig oder eher teuer ist, ob und wann sich mit dem Kauf ein adäquater Ertrag erzielen lässt. Um den Vervielfälitger auszurechnen, ist nur wenig Recherche nötig.

Wer selbst in seine Immobilie einzieht, spart Miete. Kauft er ein Haus, das mit dem Faktor 24 bewertet ist, wohnt er – grob gerechnet – nach 24 Jahren mietfrei. Ganz nebenbei hat er in dieser Zeit Eigentum aufgebaut. Dazu kommt – für die meisten Eigenheimbesitzer – die immaterielle Rendite des Gefühls von Sicherheit, der Unabhängigkeit vom Vermieter.

Investoren geht es dagegen rein um die Wirtschaftlichkeit eines Anlageobjekts. Sobald sich der Kaufpreis amortisiert hat, macht der Anleger Gewinn.

Was lohnt sich?

Mieten oder kaufen? Vorteile und Nachteile

Mit dem Kaufpreis-Miete-Verhältnis lassen sich verschiedene Immobilien untereinander in Relation setzen. Fahre ich besser mit diesem oder jenem Objekt? Mit einem Haus oder mit einer Wohnung? Wenn ich in eine teure Gegend investiere, bekomme ich das über eine höhere Miete wieder rein? Erzielen kleinere Eigenheime einen besseren Faktor als größere? Mit dem IMMO.info-Immobilienrechner können Sie verschiedene Kombinationen durchspielen.

Soll der Faktor einen realistischen Anhaltspunkt zur Immobilienbewertung liefern, müssen die Werte, die einfließen, so genau wie möglich sein. Rechnen Sie mit einem aktuell erzielbaren Kaufpreis, nicht mit einem Wunschpreis aus einer Immobilienanzeige. Hilfreich können Bodenrichtwerte von Stadt oder Kreis sein, die die tatsächlichen Immobilienkäufe berücksichtigen; diese Informationen erhält man für Hamburg zum Beispiel von dem Gutachterausschuss der Stadt Hamburg . Und kalkulieren Sie mit einer realistischen Kaltmiete, die auf Dauer in dieser Immobilie in dieser Lage erzielt werden kann.

Neben der Vergleichbarkeit von Objekten erfüllt der Kaufpreisfaktor eine weitere Funktion: Er hilft mir, den möglichen Verkaufspreis meines Eigenheims zu ermitteln. Dazu multipliziere ich den örtlichen Faktor mit der Jahreskaltmiete meines oder eines vergleichbaren Objekts: Angenommen, der Faktor liegt bei 27 und die Jahresnettokaltmiete bei 18.000 Euro: 27 x 18.000 = 486.000. Diese Summe von 486.000 Euro ist ein Anhaltspunkt, wie viel Geld ich für meine Immobilie bekommen könnte.

Rechnen Sie wenn möglich mit dem Kaufpreisfaktor nach Kaufpreis-Reinertrag-Verhältnis, bzw. der Netto-Mietrendite. Weiteres hierzu im nächsten Abschnitt.

IMMO.info empfiehlt: Berechnen Sie Nettokaufpreisfaktor und Nettomietrendite

Da sich der Brutto-Mietrendite und der Kaufpreisfaktor (Basis Kaufpreis-Miete-Verhältnis) blitzschnell aus nur zwei Werten berechnen lassen, bleiben naturgemäß etliche Posten außen vor.

Die Netto-Mietrendite als genaueren Indikator zur Hausbewertung erhält man mit nur geringerem Mehraufwand: Die Rechnung wird zum einen um die Kaufnebenkosten erweitert. Dazu gehören die Grunderwerbsteuer, Notar- und Grundbuchkosten sowie eine eventuell anfallende Maklergebühr; je nach Bundesland muss man mit neun bis zwölf Prozent Kaufnebenkosten rechnen.

Zum anderen bezieht man die laufenden Nebenkosten mit ein, die nicht auf den Mieter umgelegt werden können. Dazu gehören Instandhaltungskosten und Verwaltungskosten sowie Rücklagen für Reparaturen, eventuellen Leerstand und Maklerkosten. Diese sogenannten nicht umlagefähigen Bewirtschaftungskosten muss der Vermieter tragen, sie schmälern seine Mieteinnahmen.

In unserem IMMO.info Kaufpreisfaktor Rechner wird zuerst der Kaufpreisfaktor (auch: Vervielfältiger), beziehungsweise die Brutto-Mietrendite ermittelt. Hierauf basierend erhalten Sie sehr einfach den Nettokaufpreisfaktor sowie die Nettomietrendite, indem Sie auf das Plus-Zeichen am Ende des Rechners klicken. Dort werden die Nebenkosten des Kaufs und die Bewirtschaftungskosten abgefragt. Weitere Informationen erhalten Sie durch Anklicken der jeweiligen Info-Buttons.

Beispiel: Vergleich Brutto- und Netto-Mietrendite

Für unser Beispielhaus rechnen wir: Kaufpreis plus Kaufnebenkosten = 440.000 Euro. Von der Jahreskaltmiete (16.800 Euro) ziehen wir zwei Monatsmieten für die nicht umlegbaren Kosten ab und erhalten einen Wert von 14.000 Euro. Teilt man nun die erweiterten Kaufkosten von 440.000 Euro durch die bereinigten Mieteinnahmen von 14.000 Euro, ergibt sich ein Wert von gut 31. Realistisch betrachtet amortisiert sich diese Investition also nicht nach 24, sondern erst nach 31 Jahren. Unser Beispielhaus ist als Investition um einiges weniger rentabel, als der Faktor 24 vermuten lässt.

Weitere Aspekte zur Immobilienbewertung

Nicht minder wichtig ist die Betrachtung weiterer Aspekte zur Immobilienbewertung, die erhebliche Auswirkungen für die Renditebetrachtung haben:

- Lage: Eine sehr gute Lage in Immobilienmärkten mit einer positiven Prognose geht mit wesentlich höheren Immobilienpreisen einher, siehe regionale Unterschiede. Die Bruttomietrendite sinkt, der Kaufpreisfaktor ist entsprechend höher. Hingegen sind schwierige Lagen mit Risiken verbunden. Hierzu gehören zum Beispiel Lagen mit hohen Leerstandsquoten, unbeliebte Lagen an verkehrsreichen Straßen oder mit Naturrisiken. Die Mietrendite fällt hier höher aus – zumindest solange die Immobilie vermietbar ist.

- Immobilienzustand: Ein schlechter oder ungewisser Zustand einer Immobilie birgt Kostenrisiken. Der Immobilienpreis ist niedriger, und die Rendite ist höher. Es gibt viele weitere Faktoren, die sich auf den Immobilienpreis auswirken.

- Auch die Art der Immobilie hat Auswirkungen auf den Faktor. Einfamilienhäuser haben oftmals einen höheren Faktor, also eine niedrigere Mietrendite, als Mehrfamilienhäuser mit Gewerbeanteil.

Egal ob man den einfachen oder den erweiterten Faktor heranzieht: Schwankungen im Mietpreis berücksichtigen beide nicht. Zieht ein Mieter aus und der Investor kann vom neuen Mieter mehr verlangen, sinkt der Kaufpreisfaktor. Steht die Wohnung einige Zeit leer und wird anschließend vielleicht sogar für weniger Geld vermietet? In diesem Fall steigt der Kaufpreisfaktor.

Warum können Mieten fallen? Vielleicht sinkt die Nachfrage nach Wohnraum in der Region, weil ein wichtiges Unternehmen abwandert. Vielleicht wird eine neue Straße oder ein Windkraftwerk in der Nähe gebaut. Niemand kann vorhersehen, wie sich die Mieten über einen Zeitraum von 20 oder 30 Jahren entwickeln. Mehr zur Entwicklung der Immobilienpreise. Der Kaufpreisfaktor wird ein Stück weit mit einer unbekannten Größe berechnet.

Mietrendite: der Kehrwert des Kaufpreisfaktors

Die verschiedenen Möglichkeiten der Geldanlage wie Aktien, Bundesanleihen, Fonds oder Immobilien werden über ihre Rendite verglichen. Grundsätzlich bezahlt der Anleger eine höhere Rendite mit höherem Risiko, das gilt auch im Immobilienbereich.

Die Brutto-Mietrendite ist der Kehrwert des Kaufpreisfaktors und wird demzufolge ebenfalls nur mit dem Kaufpreis und der Jahreskaltmiete berechnet. Für die Bruttorendite teilt man die Jahreskaltmiete durch den Kaufpreis und multiziert das Ergebnis mit 100. In unserem Beispiel lautet die Rechnung:

(16.800 ÷ 400.000) x 100 = 4,2 %

Die Bruttorendite, in diesem Fall von 4,2 Prozent, bietet Anlegern nur einen Anhaltspunkt zur Immobilienbewertung.

Die Bruttomietrendite einer Immobilie ist ein Indikator für die Rendite, zeigt allerdings nicht, wie rentabel eine Investition am Ende tatsächlich ist.

Wird in Immobilien-Anzeigen mit einer Rendite von fünf Prozent oder mehr geworben, ist praktisch immer die Bruttorendite gemeint, doch nur selten wird ausdrücklich darauf hingewiesen. Die wahre Rendite eines Objekts liegt deutlich unter dem Bruttowert.

Wesentlich aussagekräftiger ist die Nettomietrendite, die neben dem Kaufpreis weitere relevante Kosten berücksichtigt. Um sie auszurechnen, zieht man von der Jahreskaltmiete die nicht umlagefähigen Nebenkosten (Instandhaltung, Verwaltung sowie Rücklagen für Reparaturen und eventuellen Leerstand) ab. Diese Summe teilt man durch den Kaufpreis zuzüglich Kaufnebenkosten und multipliziert das Ergebnis mit 100. Mit unseren Beispielzahlen sieht die Rechnung folgendermaßen aus:

(14.000 ÷ 440.000) x 100 = 3,2 %

Mit dieser Netto-Mietrendite von 3,2 Prozent lässt sich eine potenzielle Immobilieninvestition mit anderen Anlageformen wie etwa Aktien oder Fonds vergleichen.

Nicht berücksichtigt wird hierbei allerdings die sogenannte Eigenkapitalrendite. Immobilien haben den großen Vorteil, dass diese im Vergleich zu beispielsweise Aktien wesentlich besser finanziert werden können. Mit einem Eigenkapital von 100.000 Euro können Sie eine Immobilie im Wert von 500.000 Euro erwerben: 20 Prozent Eigenkapital werden von Banken normalerweise akzeptiert. Diesen großen Hebel haben Verbraucher in der Regel nur bei Immobilienwerten. Natürlich ist ein großer Hebel wiederum mit höherem Risiko verbunden.

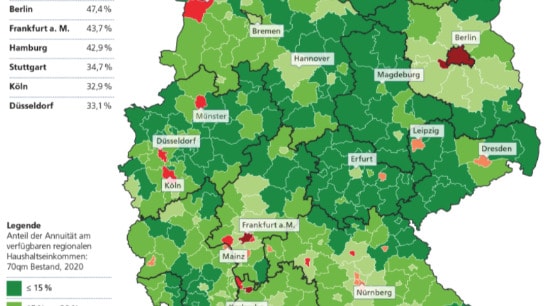

Immobilienbewertung und regionale Unterschiede

In Deutschland gibt es keinen einheitlichen Immobilienmarkt, sondern viele kleine regionale Immobilienmärkte. Makrolage und Mikrolage sind ausschlaggebend. Folglich kann es auch keine einheitliche Empfehlung von einem maximalen Kaufpreisfaktor geben. Was in einer ländlichen Region teuer ist, ist in einem der Ballungszentren vielleicht unerreichbar günstig.

Nur wenn Immobilienpreise und Mietpreise im Gleichtakt steigen oder fallen, bleibt der Kaufpreisfaktor konstant. In Deutschland war das in den letzten Jahren nicht der Fall, die Immobilienpreise zogen kräftiger an als die Mieten. Im Mittel lag der Vervielfältiger laut Postbank-Wohnatlas im Jahr 2020 bei 25,7. Im Jahr 2017 hatte er noch bei 22 gelegen.

Update 2024: Immobilienkredite und Mietpreisentwicklungen

Der rasante Anstieg der Zinsen für Immobilienkredite Anfang 2022 stellte die Entwicklung der Jahre zuvor auf den Kopf. Inzwischen sind an einigen Orten die Immobilienpreise gefallen und die Zinsen etwas gesunken. Trotzdem: Viele Kaufinteressenten können sich Immobilien nicht mehr leisten. Ein Übriges tragen die Banken dazu bei, weil diese bei der Kreditvergabe vorsichtiger geworden sind. Verkäufer bleiben auf ihrer Immobilie sitzen, das zeigt das gestiegene Immobilienangebot auf Immobilienportalen.

Hingegen ist die Mietpreisentwicklung gegenläufig. Mieter mit Indexmietvertrag sind der Inflation ausgeliefert, trotz Mietpreisbremse. Außerdem wird aufgrund der gestiegenen Kosten für Kredite und Baumaterial erheblich weniger Wohnraum geschaffen. Potenzielle Käufer drängen plötzlich in den Mietmarkt. Das urspüngliche Ziel zum Bau von 400.000 neuen Wohnungen ist in weiter Ferne gerückt, auch aufgrund fehlender Förderungen. Zahlreiche Neubauprojekte wurden gestoppt. Weiteren Druck auf den Wohnungsmarkt bringt der benötigte Wohnraum für Geflüchtete.

Wie wirken sich die aktuellen Entwicklungen auf den Kaufpreisfaktor aus? Welcher Kaufpreisfaktor ist gut? Der Kaufpreisfaktor berechnet sich aus dem Kaufpreis im Verhältnis zur Jahresmiete. Steigende Zinsen für Immobilienkredite und die höhere Ausstattung mit Eigenkapital führen dazu, dass Investments in Immobilien weniger attraktiv sind. Die Eigenkapitalrendite sinkt. Das lässt die Kaufpreise fallen. Wenn in der Folge allerdings die Mieten steigen, können Investitionen wieder interessant werden, also Kaufpreise steigen. Welche der gegenläufigen Entwicklungen sich letztendlich wie stark auswirken, ist nicht seriös vorhersehbar.

Wie geht es weitere mit der Immobilienpreisentwicklung?

Immobilienblase 2024? Welche Faktoren beeinflussen die Immobilienpreise?

Der Kaufpreisfaktor fällt sehr unterschiedlich aus – Beispielhafte Faktoren und Mietrenditen je nach Regionen.

Über die Republik verteilt, ist die Spanne vom niedrigsten Kaufpreis-Miete-Verhältnis zum höchsten gewaltig. Für nur zwölf Jahresnettokaltmieten, also Faktor 12, fanden sich Eigentumswohnungen im Landkreis Mansfeld-Südharz in Sachsen-Anhalt. Im Landkreis Nordfriesland an der Nordsee, zu dem auch die Insel Sylt gehört, mussten Käufer 2020 dagegen bis zu 75 Jahreskaltmieten für eine Immobilie bezahlen.

In 23 Städten mit mindestens 20.000 Einwohnern lag der Vervielfältiger 2020 bei 30, in Berlin im Durchschnitt sogar bei knapp 40.

| Lage der Wohnimmobilie | Kaufpreis-Faktor | Brutto-Mietrendite |

|---|---|---|

| Sylt / Nordfriesland | 75 | 1,3 % |

| München | 60 | 1,7 % |

| Berlin | 40 | 2,5 % |

| Bielefeld | 25 | 4,0 % |

| Mansfeld-Südharz / Sachsen-Anhalt | 12 | 8,3 % |

Fazit zur Immobilienbewertung: Wann ist eine Immobilie günstig, wann teuer?

Mit unserem Immobilien-Rechner erfahren Sie, ob der Kaufpreisfaktor Ihres Wunschobjekts im, unter oder über dem Durchschnitt in der jeweiligen Umgebung liegt. Er dient Ihnen als schnelles Tool zur Immobilienbewertung im ersten Schritt.

Wer in boomenden Regionen investiert, bekommt Wohneigentum mit einem hohen Faktor und eher niedriger Rendite bei niedrigem Leerstandsrisiko. In überhitzten Märkten kann die Miete die vermeintlich lukrativere Option sein, wenn das vorhandene Eigenkapital gewinnbringend in andere Vermögenswerte angelegt wird.

Wer in strukturschwächeren Gebieten kauft, bekommt eine Immobilie, die mit einem niedrigen Faktor bewertet ist und eine höhere Rendite bei größerem Leerstandsrisiko aufweist. Für Selbstnutzer spielt dieses Risiko eine indirekte Rolle: In der Regel sind Häuser und Wohnungen, die sich nicht leicht vermieten lassen, auch nicht leicht zu verkaufen. Wer als Eigennutzer in Gegenden mit einem hohen Leerstandsrisiko investiert, sollte sich sicher sein, dass er die Immobilie auf Dauer halten kann und will.

Wichtige Faktoren für den Kaufpreis

Haus kaufen: Welche Faktoren treiben den Immobilienpreis nach oben?

Bleiben Sie auf dem Laufenden!

Tipps & Aktuelles – Versand wöchentlich

Ausdruck: 01.02.2026

© IMMO.info gemeinnützige GmbH