Faustformel und Rechner

Wieviel Haus kann ich mir leisten?

Das eigene Haus – auch in turbulenten Zeiten träumen viele davon. IMMO.info zeigt zusammen mit Pekka Sagner vom Institut der deutschen Wirtschaft, wie die aktuellen Rahmenbedingungen für den Immobilienkauf aussehen und was Kaufinteressierte vor der Verwirklichung ihres Traumes bedenken sollten. Wie wirken sich steigende Zinsen aus? Wieviel Haus kann ich mir leisten?

Allgemeine Situation

Vor einem Jahr waren Immobilien in Deutschland zwar teuer, doch Wirtschaftslage und Zinsen schienen stabil. Trotz hoher Preise kauften viele Haushalte Wohneigentum. Historisch niedrige Bauzinsen ermöglichten das.

Und heute? Die Immobilienpreise liegen weiter auf hohem Niveau. Die Zinsen für Immobilienkredite sind historisch gesehen zwar niedrig, jedoch in den letzten Monaten stark gestiegen. Für Kredite mit zehnjähriger Zinsbindung waren am Jahresanfang etwa ein Prozent Kreditzinsen üblich, jetzt sind es mehr als drei Prozent. Außerdem sind Energie- und Baukosten explodiert. Zudem weiß keiner, wie lange der Ukraine-Krieg dauert, ob und wann es zu einem Gasembargo kommt und ob uns Corona im Winter wieder drastisch einschränken wird.Unsicherheit ist das große Thema dieses Jahres, und Unsicherheit wirkt lähmend auf Projekte wie einen Immobilienkauf. Doch es gibt keinen Grund, in eine Schockstarre zu verfallen.

Wirtschaftsökonom Pekka Sagner vom Institut der deutschen Wirtschaft in Köln (IW ) ermutigt Kaufinteressierte: „Lassen Sie sich nicht von kurzfristigen Entwicklungen so beeinflussen, dass diese grundsätzliche Lebensentscheidungen bestimmen. Der Kauf einer Immobilie ist ein langfristiges Projekt, bei dem man über kurzfristige Turbulenzen hinaussehen sollte.“

Kaufen oder mieten? Wieviel Haus kann ich mir leisten? – In ruhigen wie in turbulenten Zeiten sind zwei Punkte fundamental:

Passt die finanzielle Belastung zu meinem Einkommen und meinem Vermögen?

Passt eine eigene Immobilie mit all ihren Verpflichtungen zu meinem Lebensplan?

Unser Ratgeber Kaufen oder mieten? unterstützt Sie mit detaillierten Informationen dabei, die richtige Lösung für Ihre individuelle Situation zu finden. Er beleuchtet die Themen Eigenkapital und Budget, emotionale Aspekte des Wunsches nach Eigenheim oder Flexibilität und erläutert Ihnen Vorteile und Nachteile sowie das jeweilige Hauptrisiko des Kaufens oder Mietens.

Was lohnt sich?

Mieten oder kaufen? Vorteile und Nachteile

Betrachtet man das Kaufen oder Mieten rein von der finanziellen Seite, geht es um folgende Fragen:

- Wieviel Eigenkapital habe ich?

- Wieviel kann ich monatlich für Miete oder die Annuität – die Summe aus Zinsen und Kredittilgung – aufwenden? Wie hoch sind die Zinsen?

- Wie hoch liegt die Inflation?

- In welchem Zeitraum will ich den Kredit zurückzahlen?

- Wie entwickelt sich mein Vermögen, wenn ich kaufe oder wenn ich Mieter bleibe?

- Worst-Case-Betrachtung: Sind ausreichend Rücklagen vorhanden, wenn ich Zins und Tilgung nicht mehr zahlen kann? Wie bin ich abgesichert in verschiedenen Worst-Case-Szenarien?

Manche der Zahlen stehen fest, andere sind variabel und auf zehn, 20 oder 30 Jahre nicht genau vorherzusehen.

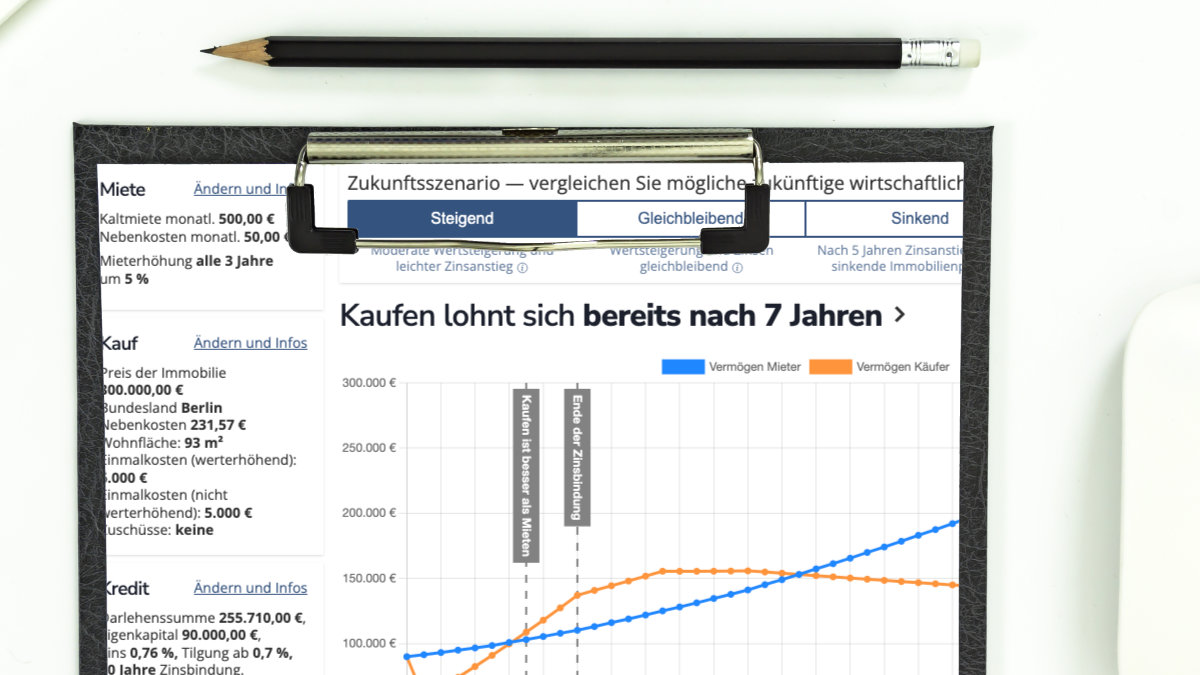

Daher hat IMMO.info einen umfassenden Mieten oder Kaufen-Rechner entwickelt, mit dem Sie kinderleicht verschiedene Szenarien durchspielen können. Mithilfe des kostenlosen Rechners finden Sie heraus, wieviel Haus Sie sich leisten können. Neben Kaufpreis und Eigenkapital sowie Miete und Nebenkosten können Sie Zinssatz, Wertsteigerung der Immobilie und Inflationsrate in Fünf-Jahres-Schritten über eine Zeitspanne von bis zu 50 Jahren modellieren.

Wichtigste Faktoren: Wertentwicklung von Immobilien, Zinsen und Inflation

1.Wertentwicklung von Immobilien

Wieviel Haus kann ich mir leisten? Der Hauskauf ist eine grundsätzliche und langfristige Lebensentscheidung.

Hinter uns liegt ein Jahrzehnt der Preisrallye auf dem deutschen Immobilienmarkt. In diesem Tempo konnte es nicht ewig weitergehen, darüber waren sich Experten einig. Schon 2021 zeichnete sich weniger Dynamik im Wertzuwachs von Häusern und Wohnungen ab.

Mit den steigenden Energiepreisen und Zinsen überschlagen sich Stimmen, die an sinkende Immobilienpreise glauben.

Pekka Sagner spricht für das IW Köln: „Wir rechnen mit einer Stagnation der Immobilienpreise für dieses Jahr und mittelfristig mit einem sehr moderaten Preisanstieg. Es macht keinen Sinn, blauäugig in die Vergangenheit zu schauen. Da die Finanzierungskosten zuletzt stark gestiegen sind, wird sich die Preisdynamik, die durch Corona zusätzlich gepusht wurde, so nicht fortsetzen.“

Wir rechnen mit einer Stagnation der Immobilienpreise für dieses Jahr und mittelfristig mit einem sehr moderaten Preisanstieg.

Der aktuelle Postbank-Wohnatlas geht von moderat steigenden Preisen für Häuser und Wohnungen für knapp die Hälfte der deutschen Landkreise und Städte bis 2035 aus. In weniger nachgefragten Gegenden erwarten die Experten des Hamburgischen Weltwirtschaftsinstitut (HWWI), die den Wohnatlas erstellt haben, Stagnation oder sogar einen moderaten Rückgang der Preise.

Sowohl in boomenden Regionen als auch in strukturschwächeren Gebieten können sich die Werte selbst benachbarter Häuser je nach individuellem Zustand deutlich unterschiedlich entwickeln. Aussagen über den Gesamtmarkt müssen für einzelne Objekte nicht zutreffen.

Wichtige Faktoren für den Kaufpreis

Haus kaufen: Welche Faktoren treiben den Immobilienpreis nach oben?

Mitentscheidend für die Entwicklung der Immobilienpreise in einer Region ist auch die Stärke des Arbeitsmarktes und der Lohnentwicklung. Käme es zu massiven Einbrüchen auf dem Arbeitsmarkt, würden Häuser und Wohnungen vermutlich spürbar günstiger.

2.Zinsentwicklung

Trotz extrem hoher Preise haben Privatleute in den vergangenen Jahren Eigenheime gekauft, das belegen die Transaktionszahlen. Durch die äußerst niedrigen Zinsen Glossar war die monatliche Belastung für viele erschwinglich.

Jetzt sieht die Situation anders aus: Zu hohen Immobilienpreisen kommen steigende Zinsen, damit werden Kredite teurer. „Der Flaschenhals, durch den Immobilienkäufer müssen, ist enger geworden“, sagt IW-Ökonom Sagner. Von Jahresanfang bis Ende Juni 2022 sind die Bauzinsen von einem auf mehr als drei Prozent gestiegen. Das klingt nach wenig, hat aber finanziell erhebliche Auswirkungen auf die Kosten des Immobilienkredits. Ebenso sind zinsabhängige Modelle, wie der Immobilien-Teilverkauf, von den Zinssteigerungen betroffen.

Bei steigenden Kreditkosten und gleichbleibendem Einkommen haben Kaufwillige zwei Möglichkeiten:

Entweder bekommen sie weniger Haus für ihr Geld: Sie kaufen eine Nummer kleiner oder begnügen sich mit einer Randlage. Oder sie nehmen einen längeren Finanzierungszeitraum in Kauf.

„Möchte ich aktuell kaufen, würde ich zusammen mit meinem Bankberater über einen Tilgungszeitraum von 30 bis 35 Jahren nachdenken. Dann steigen zwar die Gesamtkosten, aber die monatliche Belastung bleibt im Rahmen.“ (Pekka Sagner)

Obwohl die Zeit der Niedrigzinsen vorbei ist und Kredite teurer werden, bleibt die Baufinanzierung historisch betrachtet günstig. Von der Größenordnung der 1980er oder der 2000er Jahr, als die Bauzinsen bei rund zehn beziehungsweise sechs Prozent lagen, sind wir weit entfernt. Keiner der Wirtschaftsexperten erwartet Zinssteigerungen bis zu diesen Dimensionen.

In Zeiten höherer Zinsen und folglich längerer Kreditlaufzeiten steigt für Banken das Risiko eines Kreditausfalls; eine ausreichende Eigenkapitalquote, die der Bank als Sicherheit dient, gewinnt dadurch zusätzlich an Bedeutung. Banken planen höhere Zinsmargen ein, um Risiken abzufedern.

3.Inflation - ist die Immobilie noch leistbar?

Inflation ist vereinfacht gesagt eine Teuerung über einen längeren Zeitraum. Preise von Waren und Dienstleistungen steigen anhaltend. Die Kaufkraft des Gelds verringert sich: Heute kann man sich für zehn Euro weniger leisten als gestern. Durch Inflation sinkt der Wert einer Währung.

In den letzten Jahren lag die Inflation in Deutschland meistens unter zwei Prozent, 2021 bei 3,1 Prozent. Aktuell im Mai 2022 betrug die Inflationsquote 7,9 Prozent im Vergleich zum Vorjahresmonat. Ähnlich hohe Werte gab es in Deutschland zuletzt im Winter 1973/1974 aufgrund der ersten Ölkrise.

„Hohe Inflation erzeugt Anlagedruck. Wer gespart hat, will sein Geld vor der Entwertung retten. Daher bringen Phasen mit hoher Inflation dem Immobilienmarkt Aufschwung, viele flüchten ins Betongold. Die sehr hohe aktuelle Inflationsrate kann eine einzelne Immobilie jedoch nicht abfangen.“ (Pekka Sagner)

Um als kurzfristiger Inflationsschutz zu taugen, müsste die eigene Immobilie jährlich so viel an Wert gewinnen, wie die Verbraucherpreise prozentual ansteigen. Das ist zum einen unrealistisch, zum anderen nicht zu überprüfen. Es gibt keine Daten dazu, wie sich der Wert einer bestimmten Immobilie kurzfristig entwickelt.

Im Rückblick auf Zeitspannen von 10 bis 15 Jahren und länger lag die Rendite von deutschen Wohnimmobilien im Schnitt über der Inflationsrate.

Aktuell lassen sich weder mit Aktien noch mit Anleihen oder Fonds real positive Renditen erwirtschaften, hochriskante Anlagen mal ausgenommen. So gesehen spricht nichts gegen Immobilien als Anlageform. Investiert man rein renditeorientiert, muss man sein Portfolio zur Risikostreuung breiter aufstellen und darf nicht das ganze Vermögen in einen Posten stecken.

In Immobilien investieren?

Empfehlungen für eine ausgewogene Vermögensanlage und die Vermeidung von Risiken

Teuerung Lebenshaltungskosten

Wenn alles teurer wird (und das Einkommen nicht Schritt hält), bleibt am Monatsende weniger Geld übrig. Kaufinteressierte benötigen eine ehrliche und aktuelle Einnahmen- und Ausgabenrechnung, um zu sehen, wie viel sie für die Annuität aufbringen können – also wieviel Haus sie sich leisten können. „Liegen die Gaspreise doppelt und dreimal so hoch wie vergangenes Jahr, muss ich Annuität Glossar und Einkommen in ein neues Verhältnis stellen“, sagt Sagner. Im Mai 2022 stiegen die Energiekosten um 38 Prozent im Vergleich zum Vorjahresmonat. Lebensmittel verteuerten sich um 11 Prozent.

So rasant wie dieses Jahr werden die Preise, da sind sich die Wirtschaftsinstitute einig, im kommenden Jahr nicht weiter steigen.

„Das IW Köln prognostiziert für 2023 und die folgenden Jahre Teuerungsraten um die drei Prozent. Ziel ist es, wieder die Zwei-Prozent-Marke zu erreichen. Auch drei Prozent Inflation sind übergangsweise keine Katastrophe. Das ist eine Rate, die Haushalten nicht die Substanz raubt.“ (Pekka Sagner)

Mieter von Wohnungen und Häusern in energetisch schlechtem Zustand leiden besonders unter den gestiegenen Energiekosten. Sie habe in der Regel ihre nicht sanierten Wohnungen aus ökonomischen Gründen gewählt. Jetzt hebeln die Nebenkosten die günstige Miete aus. Ein schwacher Trost: Da Mieter in Nettowarmmieten rechnen, haben Vermieter von energetisch renovierungsbedürftigen Objekten kaum die Möglichkeit, die Kaltmieten anzuheben.

Wissenswertes zur energetischen Sanierung

Energetische Sanierung: Was kommt auf Immobilienbesitzer zu?

Höhere Mieten müssen auch Mieter mit sogenannten Indexmietverträgen einplanen. Bei Indexmietverträgen erhöht sich die Miete entsprechend des Verbraucherpreisindex, sie wird also inflationsangepasst. Die Mietpreisbremse greift hier – zumindest nach derzeitiger Rechtslage - nicht.

Anders sieht es bei Niedrigenergiehäusern oder –wohnungen aus. Da die Nebenkosten verhältnismäßig wenig ansteigen, bleibt den Vermietern etwas mehr Luft für Mieterhöhungen.

Teuerung Baukosten und Renovierungskosten

Immobilienkäufer sind doppelt betroffen: Einerseits aufgrund der Preissteigerungen haben sie weniger Spielraum für die Annuität. Andererseits werden sie häufig einen höheren Kredit aufnehmen müssen, weil sich Bauen und Renovieren spürbar verteuert hat.

Wer eine Bestandsimmobilie kauft und renovieren muss, sollte zwei großzügige Puffer einbauen: einen zeitlichen und einen finanziellen. Vielen Unternehmen fehlen die Fachkräfte, Handwerker sind ausgelastet und haben teils monatelange Wartezeiten. Aufgrund der hohen Nachfrage sind die Handwerkslöhne gestiegen, ebenso wie die Kosten für Baumaterial. Dachziegel beispielsweise legten im laufenden Jahr 30 Prozent zu, Konstruktionsholz kostet 80 Prozent mehr als im Vorjahr. Zudem herrschen in einigen Bereichen Lieferengpässe, weil Lieferketten unterbrochen sind und Rohstoffe aus Russland und der Ukraine oder technische Bauteile aus China fehlen. Auch Wärmepumpen oder Speicher für Fotovoltaikanlagen, die sowohl bei neuen Häusern als auch bei Sanierungen benötigt werden, sind deutlich teurer geworden und haben lange Lieferfristen.

„Trotz gestiegener Preise für Baustoffe war der Anreiz, energetisch zu sanieren, nie größer als heute. Bei den aktuellen Energiekosten amortisieren sich die Investitionen schneller als früher.“ (Pekka Sagner)

Die höheren Baupreise treiben auch die Kosten für Neubau in die Höhe. Für Bauunternehmer ist es schwierig, mit den teils täglich steigenden Rohstoffpreisen zu kalkulieren.

Eine weitere Auswirkung: Bisher war in Deutschland eine Festpreisgarantie für Neubauten die Regel. Bauherren konnten sich zudem einen Fertigstellungszeitpunkt garantieren lassen. Jetzt nehmen immer mehr Baufirmen Abstand davon Preise und Zeitpunkte zu garantieren, ein definitiver Minuspunkt für potenzielle Käufer.„Es gibt bereits Unternehmen, die sich nicht mehr um Neubauprojekte bewerben“, sagt Sagner, „da die Preisentwicklung kaum vorhersehbar ist und sie kein Negativgeschäft riskieren wollen.“

Nicht vergessen dürfen Immobilienkäufer die Nebenkosten bei Hauskauf. Diese sind zuletzt ebenfalls deutlich angestiegen.

Wegen der schwierigen Marktsituation wird Sagner zufolge sowohl das Angebot an als auch die Nachfrage nach Neubauten zurückgehen. Das macht solide Bestandsimmobilien attraktiver und stützt ihre Preise.

Wie geht es weiter mit der Inflation? Das sagen die Experten!

Wir haben die Prognosen zusammengetragen: Welche Einschätzungen haben Deutschlands wichtige Wirtschaftsinstitute zur weiteren Entwicklung der Inflation?

| Inflationsprognosen: Entwicklung der Inflation | 2023 | 2024 |

|---|---|---|

| Bundesbank | 7,2 % | 4,1 % |

| Europäische Kommission | 6,3 % | 2,4 % |

| Ifo Institut für Wirtschaftsforschung München | 6,4 % | 2,8 % |

| OECD | 8 % | 3,34 % |

| IWF (Internationaler Währungsfonds) | 7,2 % | 3,5 % |

Staatliche Förderung – damit sich jeder ein Haus leisten kann?

Wohneigentum ist ein wichtiger Baustein zur Altersvorsorge. Es schafft Vermögen, weil es zum Sparen zwingt. Als Schutz vor Altersarmut fördert die Bundesregierung den Kauf von selbst genutzten Immobilien mit verschiedenen Programmen. Auf der Internetseite der KfW-Bank (Förderung für Privatpersonen im Überblick | KfW ) können sich Kaufinteressierte einen Überblick verschaffen. Die KfW-Bank ist eine öffentlich-rechtliche Förderbank ohne eigene Filialen, die Privatpersonen mit Zuschüssen und Krediten für Bauprojekte und energetische Sanierung unterstützt.

Neuerdings richtet die KfW-Bank ihren Fokus verstärkt auf Bestandsimmobilien. Es lohnt sich, auf der Internetseite regelmäßig nach neuen Programmen zu schauen, die getrennt für Neubauten und Bestandsimmobilien aufgelistet werden. Da die Fördertöpfe stets nur mit einer bestimmten Summe gefüllt sind, zahlt es sich aus, schnell zu sein.

Seitens der Politik besteht der Wunsch zum Vermögensaufbau und einer Altersvorsorge, auch mit Immobilieneigentum. Die staatliche Förderung ist allerdings nur ein kleiner Baustein in der Frage der Gesamtfinanzierung, wieviel Haus man sich leisten kann.

Wieviel Haus kann ich mir leisten? - Fazit

Die Entscheidung für oder gegen einen Immobilienkauf ist selten objektiv.

„Als Mieter oder Käufer sind wir keine reinen Investoren, die nur auf die Rendite schauen. Wir ziehen neben den finanziellen Aspekten noch einiges mehr aus unserem Haus oder unserer Wohnung. Diese emotionalen Gründe dürfen und müssen in die Entscheidung für Kaufen oder Mieten einfließen.“ (Pekka Sagner)

Wer seinen Traum von den eigene vier Wänden auch in schwierigen Zeiten verwirklichen will – man ist eben nur einmal 30 bis 40 Jahre alt und im Begriff eine Familie zu gründen – sollte eine besonders solide Finanzierung aufstellen.

Wieviel Haus kann ich mir leisten? Die Faustformel, nicht mehr als ein Drittel des Haushaltsnettoeinkommens für das Wohnen auszugeben, ist ein Anhaltspunkt, aber kein Gesetz. Ein Drittel des Einkommens kann bei Geringverdienern zu viel sein. Bei hohen Einkommen bleibt auch dann genug zum Leben, wenn man mehr Geld in das Wohnen steckt.

Um einen Kredit zu erhalten und auch bedienen zu können, muss das Einkommen sicher sein. Arbeite ich in einer Sparte, die vom Ukraine-Krieg massiv betroffen ist, mache ich aktuell vielleicht lieber keine Schulden.

Falls mir wohler dabei ist, erst einmal abzuwarten, wie sich die Lage entwickelt, ist das nicht weiter schlimm. Den Prognosen zufolge werden die Rahmenbedingungen in absehbarer Zeit zwar nicht besser, aber auch nicht wesentlich schlechter sein. Lieber eine kleine Kostensteigerung in Kauf nehmen, als langfristig unter einer überstürzten Entscheidung leiden.

Ist man jedoch bereit und in der Lage, die Lasten der Finanzierung auf sich zu nehmen, und hat das richtige Objekt gefunden, ist nichts falsch daran, jetzt zu kaufen.

Sie stehen vor der Entscheidung eine Immobilie zur Eigennutzung zu kaufen oder zur Miete wohnen zu bleiben?

Mieten oder Kaufen – Experten-Rechner

Bleiben Sie auf dem Laufenden!

Tipps & Aktuelles – Versand wöchentlich

Ausdruck: 11.03.2026

© IMMO.info gemeinnützige GmbH