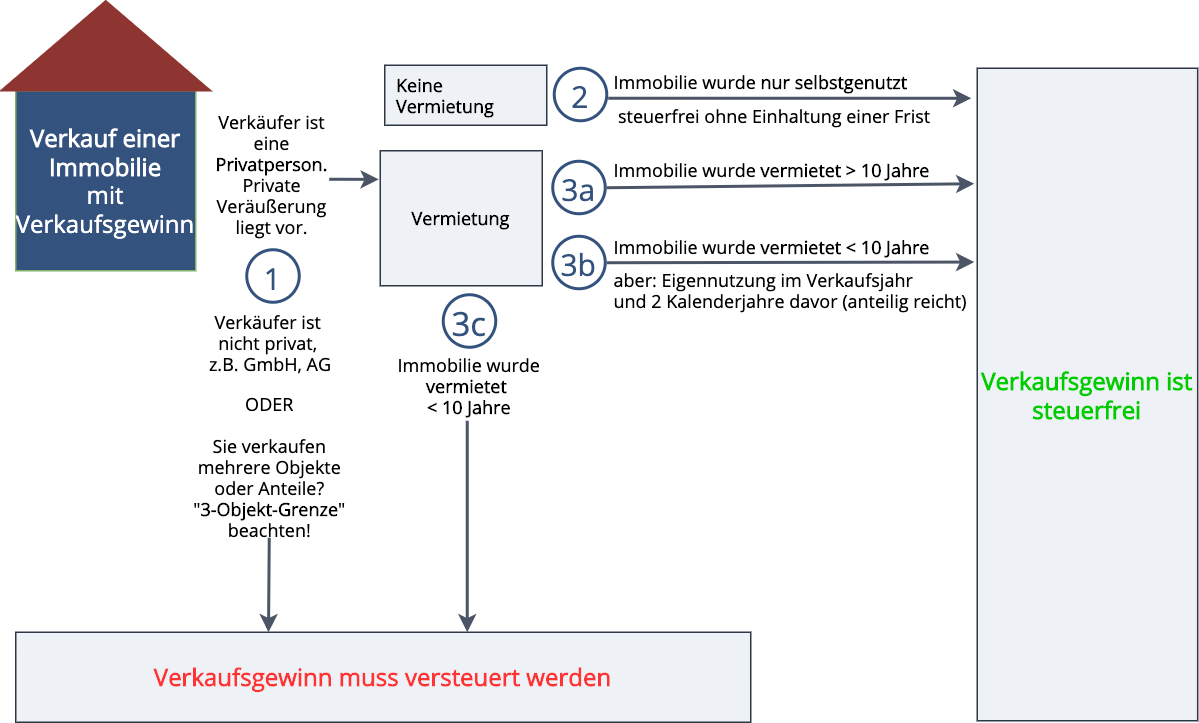

Prüfschema für Immobilien Spekulationssteuer

Spekulationssteuer Immobilien: Wann fallen Steuern bei Immobilienverkauf an?

Verkaufen Sie Ihre Immobilie mit Gewinn? Grundsätzlich ist der Verkaufsgewinn bei Immobilien mit der sogenannten Spekulationssteuer zu versteuern. In der Praxis ist jedoch der Verkauf Ihrer Wohnung, Ihres Grundstücks, Hauses oder Ihrer Garage oft steuerfrei. Wie kann ich bei Hausverkauf Steuern sparen? Wir helfen Ihnen mit unserem umfassenden Ratgeber und einem ausführlich beschriebenen Prüfschema.

Spekulationssteuer bei Immobilien – in aller Kürze

Es gibt in Deutschland nur noch wenige Möglichkeiten Gewinne steuerfrei zu realisieren. Immobilien werden privilegiert, denn der Verkaufsgewinn bei Wohnungsverkauf oder Hausverkauf muss in vielen Fällen nicht versteuert werden. Das gilt nicht nur für die Immobilien Eigennutzung, sondern unter Umständen für vermietete Immobilien. Kurz gefasst: Wenn folgenden Voraussetzung zutreffen, dann zahlen Sie keine Spekulationssteuer:

- Die Immobilie befindet sich in Privateigentum,

- es liegt keine gewerbliche Tätigkeit vor

- und es liegt kein Spekulationsgeschäft vor.

Aber wann liegt ein Spekulationsgeschäft vor und wann eine gewerbliche Tätigkeit?

Die Abgrenzung der gewerblichen Nutzung zu einem Privatgeschäft ist nicht ganz einfach, hier hilft die 3-Objekt-Grenze.

Keine Abgrenzungsschwierigkeiten hat man in der Regel hinsichtlich der Frage, wann ein Spekulationsgeschäft vorliegt und wann ein privater Verkauf, der steuerfrei ist. Dies ist im Einkommenssteuergesetz in § 23 EStG festgelegt und wir erklären Ihnen das exakt anhand unseres Prüfschemas.

Es sind jedoch einige Punkte zu beachten, um die Spekulationssteuer Immobilien zu vermeiden.

Prüfschema: Wann zahle ich beim Hausverkauf Steuern?

Wie kann ich beim Hausverkauf Steuern vermeiden? Unser großes Prüfschema verdeutlicht Ihnen, wann Sie beim Immobilienverkauf Spekulationssteuer bezahlen müssen und in welchen Fällen nicht.

Wenn Sie als Privatperson eine Immobilie verkaufen, dann kann trotzdem ein gewerblicher Grundstückshandel vorliegen. Prüfen Sie unbedingt, ob Sie die sogenannte 3-Objekt-Grenze 1 einhalten. Es kann schnell passieren, dass Sie auf die gewerbliche Schiene geraten – ohne es mitzubekommen. Im zweiten Schritt ist die Unterscheidung wichtig, ob Sie die Immobilie zur Eigennutzung 2 oder diese vermietet 3a hatten. Hier ist die Spekulationsfrist zu berücksichtigen.

Wie Sie bei einem Wohnungs-, Grundstücks- oder Hausverkauf Steuern komplett vermeiden, legen wir Ihnen in unserem Prüfschema und in den zugehörigen Kapiteln ausführlich dar.

IMMO.info – Prüfschema zur Spekulationssteuer beim Immobilienverkauf

1 Liegt ein gewerblicher Grundstückshandel vor?

Wenn eine Firma, zum Beispiel eine GmbH, AG oder KG, eine Immobilie mit Gewinn veräußert, dann handelt es sich immer um ein steuerpflichtiges Geschäft. Eine Steuerfreiheit ist nur für Privatpersonen möglich, die nicht gewerblich handeln. Es spielt hierbei keine Rolle, ob es sich um mehrere Privatpersonen, eine Erbengemeinschaft oder eine Grundstücksgemeinschaft handelt. Entscheidend ist, dass kein gewerblicher Grundstückshandel vorliegt.

3-Objekt-Grenze ist ein wichtiger Anhaltspunkt für Spekulationssteuer

Bereits der Verkauf von beispielsweise drei einzelnen Garagen kann dazu führen, dass das Finanzamt einen gewerblichen Grundstückshandel feststellt. Für Privatpersonen kann das erhebliche finanzielle Nachteile bedeuten. Wann liegt ein gewerblicher Grundstückshandel vor? Die sogenannte 3-Objekt-Grenze gibt Ihnen Richtlinien vor.

Die Abgrenzung zwischen privatem Immobilienvermögen und einer gewerblichen Geschäftstätigkeit ist nicht einfach. Für die Unterscheidung wendet die Finanzverwaltung unter anderem die 3-Objekt-Grenze an.

Wie genau funktioniert die 3-Objekt-Grenze?

Kurzfassung der 3-Objekt-Grenze:

Wenn Sie als Privatperson nicht mehr als 3 Objekte innerhalb von 5 Jahren nach Erwerb, Bebauung oder Modernisierung verkaufen, dann spricht viel dafür, dass das Finanzamt Ihre Transaktionen als private Veräußerungsgeschäfte einstuft.

Die 3-Objekt-Grenze ist nicht starr anwendbar. Es gibt Fälle, in denen beim Verkauf von weniger als drei Objekten, zum Beispiel bei zwei Objekten, ein gewerblicher Grundstückshandel festgestellt wurde. Anhaltspunkt für eine gewerbliche Tätigkeit ist beispielsweise, wenn schon in der Bauphase ein Makler zur Veräußerung der Immobilie beauftragt wird.

Als „Objekt“ zählt übrigens schon eine Garage, oder nur ein kleiner Anteil an einem Haus oder an einer Grundstücksgesellschaft zum Beispiel im Teilverkauf, außer die Garage wird in direktem Zusammenhang mit der zugehörigen Wohnung veräußert. Bei der Grenze geht es nur um den Verkauf von Objekten und Anteilen daran.Die Finanzbehörden und Gerichte werden sich im Zweifelsfall die individuellen Umstände genau ansehen. Es gibt jedoch Umstände, bei denen Ihre verkauften Objekte nicht als gewerbliche Tätigkeit angesehen werden:

Generell nicht in die 3-Objekt-Grenze fallen Objekte, die Sie mindestens fünf Jahre eigengenutzt oder länger als zehn Jahre vermietet haben.

Der Kauf von Immobilien ist hingegen unschädlich. Sie können beispielsweise zehn Häuser innerhalb von drei Jahren kaufen und rutschen damit nicht in die Gewerbstätigkeit, wenn Sie diese Objekte als Kapitalanlage behalten.

Das vereinfachte Prüfungsschema zur 3-Objekt-Grenze und die Erläuterungen zur Abgrenzung zwischen Vermögensverwaltung und gewerblichem Grundstückshandel sind auf der Webseite des Bundesfinanzministeriums zu finden.

Unter Umständen sind weitere Punkte abzuprüfen, zum Beispiel, ob Sie branchenkundig sind, mit Gewinnerzielungsabsicht veräußern oder Ausnahmetatbestände vorliegen. Konsultieren Sie in Zweifelsfällen unbedingt einen Steuerberater. Sollten Ihre Verkäufe keine privaten Veräußerungsgeschäfte mehr sein, dann wird es teuer. Sie verlieren die Möglichkeit, die Immobilie steuerfrei zu verkaufen und unterliegen der Gewerbesteuer.

Wenn Ihr Verkauf als Privatperson nicht unter den gewerblichen Grundstückshandel fällt, dann geht es in der Prüfung mit Nummer 2 weiter:

2 Keine Spekulationssteuer bei ausschließlicher Immobilien Eigennutzung

Ein Immobilienverkauf ist für Privatpersonen steuerpflichtig, wenn es sich um ein sogenanntes Spekulationsgeschäft handelt. Sollten Sie Ihre Immobilie jedoch ausschließlich eigengenutzt haben, dann geht das Finanzamt davon aus, dass mit der Immobilien Eigennutzung eine Privatnutzung und kein Spekulationsgeschäft vorliegt. Damit ist der Verkaufsgewinn steuerfrei, es fällt keine Spekulationssteuer an.

„Selbst bewohnt“ oder „Eigennutzung“ bedeutet hier, dass Sie persönlich Ihre Immobilie zu Wohnzwecken genutzt haben müssen. Auch eine zeitweilige Nutzung als Zweitwohnung oder Ferienimmobilie ist ausreichend. Aber: Eine gewerbliche, berufliche Nutzung, Leerstand, oder ein unbebautes Grundstück sind keine Wohnzwecke. Eine Immobilien Eigennutzung liegt dann nicht vor.

Eine kurze Eigennutzung, zum Beispiel ein halbes Jahr, kann ausreichen, damit Sie steuerfrei verkaufen können. Im Gegensatz zu vielen Darstellungen im Internet, muss keine Frist eingehalten werden, damit Sie die Spekulationssteuer Immobilien vermeiden. Im Zweifelsfall müssen Sie aber darlegen, dass die Wohnnutzung tatsächlich stattgefunden hat und die Immobilie nicht einfach nur leer stand. Ausnahme: Die unentgeltliche Überlassung Ihrer Immobilie an Ihre Kinder ist unschädlich, solange für diese ein Kindergeldanspruch besteht.

Wichtig: Entscheidend ist, dass Sie Ihre Immobilie nicht vorher vermietet hatten. Sollten Sie Ihre Immobilie irgendwann vermietet haben, dann bitte die Punkte 3a bis 3c genau studieren.

3a Keine Spekulationssteuer: Immobilie vermietet, Immobilie länger als zehn Jahre gehalten

Wenn Sie Ihre Immobilie bei Wohnungsverkauf oder Hausverkauf länger als zehn Jahre gehalten haben, dann liegt kein Spekulationsgeschäft vor. Sie können Ihre Immobilie verkaufen und müssen auf den Verkaufsgewinn keine Steuern zahlen. In die 3-Objekt-Grenze fallen diese Objekte nicht, die Sie langfristig, also über zehn Jahre, vermieten.

Was genau bedeutet „Immobile gehalten“? Wann ist die Spekulationsfrist bei einem Hausverkauf abgelaufen, so dass Sie bei vermieteten Immobilien keine Spekulationssteuer bezahlen müssen? Achten Sie auf die richtige Berechnung der Spekulationsfrist.

3b Keine Spekulationssteuer: Immobilie vermietet, weniger als zehn Jahre gehalten, ausreichend lange Eigennutzung

Unterschreiten Sie die Spekulationsfrist von zehn Jahren? Wenn zwischen Kaufdatum und Verkaufsdatum weniger als zehn Jahre liegen und Sie die Immobilie nicht ausschließlich zu eigenen Wohnzwecken genutzt hatten, siehe 2, also irgendwann vermietet hatten, dann ist Vorsicht geboten.

Steuerfrei ist in diesem Fall der Verkauf nur dann, wenn Sie die Immobilie zum Verkaufszeitpunkt und in den vergangenen 2 Kalenderjahren selbst bewohnt haben. Es reicht ein zusammenhängender Zeitraum der Eigennutzung aus, der drei Kalenderjahre zumindest anteilig umfasst. Das erste und das dritte Kalenderjahr muss also nicht voll zu eigenen Wohnzwecken genutzt worden sein. Das wird anhand eines Beispiels klar:

01.08.2024 Notartermin: Kauf eines vermieteten Hauses 01.12.2024 Immobilien Eigennutzung startet: Mietvertrag des Mieters endet, zum Beispiel Kündigung wegen Eigenbedarfs, und Sie ziehen als Eigentümer ein. Ab diesem Zeitpunkt bewohnen Sie die Wohnung selbst, zumindest zeitweise, und vermieten nicht mehr. 01.02.2026 Notartermin: Verkauf des Hauses. Damit ist der Verkauf steuerfrei. Sie zahlen für den Hausverkauf keine Spekulationssteuer. Denn: Das Haus wurde zum Zeitpunkt des Hausverkaufs in 2026 und in den vergangenen zwei Kalenderjahren 2025 und 2024 zumindest anteilig von Ihnen selbst zusammenhängend bewohnt.

Zwischen Kauf und Verkauf liegen nur 1,5 Jahre. Trotzdem ist der Verkauf steuerfrei. Es gibt keine 3-Jahres-Frist, sondern der Zeitraum der Immobilien Eigennutzung muss drei Kalenderjahre umfassen, davon nur das mittlere voll und das erste und letzte nur anteilig. Das ist ausreichend, um bei Hausverkauf Steuern auf die Gewinne komplett zu vermeiden.

3c Spekulationssteuer Immobilien bei Vermietung kürzer als zehn Jahre

Sollten Sie Ihre Immobilie vermieten oder vermietet haben und zwischen Kaufdatum und Verkaufsdatum sind keine zehn Jahre vergangen, dann unterliegt ein Verkauf der Immobilien der Spekulationssteuer. Es gibt hiervon nur die in 3b beschriebene Ausnahme bei Eigennutzung: Wenn Sie Ihre Immobilie vor Verkauf ausreichend lange selbst genutzt hatten.

Exakte Berechnung der Spekulationsfrist bei Verkauf Ihrer Immobilie

Entscheidend für die Berechnung der Spekulationsfrist sind das Datum des notariellen Kaufs und Verkaufs. Hier erhalten Sie alle Informationen zur genauen Fristberechnung.

Spekulationssteuer bei Immobilien-Teilverkauf und Leibrente

Steuerfreiheit gilt ebenso bei Teilverkauf der Immobilie

Die angeführten Regelungen und die Steuerbefreiung 2 und 3a bis 3c gelten für alle Immobilien. Auch zählen hierzu entsprechend des Einkommenssteuer-Gesetzes:

§ 23 (1) Einkommenssteuer-Gesetz

- „Grundstücke und Rechte, die den Vorschriften des bürgerlichen Rechts über Grundstücke unterliegen“

- „Gebäude und Außenanlagen sind einzubeziehen, soweit sie innerhalb dieses Zeitraums errichtet, ausgebaut oder erweitert werden; dies gilt entsprechend für Gebäudeteile, die selbständige unbewegliche Wirtschaftsgüter sind, sowie für Eigentumswohnungen und im Teileigentum stehende Räume.“

Die Steuerbefreiung ist daher weit gefasst anwendbar für: Häuser, Grundstücke, Wohnungen, Wohnungseigentum, Teileigentum, Anteile an geschlossenen Immobilienfonds, Erbbaurecht-Objekte.

Wenn Sie Ihre Immobilie teilweise verkaufen, zum Beispiel an einen Anbieter für Teilverkauf, dann haben Sie aus Steuersicht keine Nachteile. Die Regelungen für die Steuerfreiheit gelten entsprechend.

Immobilien-Leibrente: Verrentung der Immobilie muss versteuert werden

Bei einem Hausverkauf gegen Leibrente oder Immobilienrente fallen immer Steuern an. Die bisher beschriebenen Ausnahmen gelten nur bei Verkauf einer Immobilie gegen einen einmaligen Kaufpreis oder im Rahmen eines Tauschgeschäfts. Weitere Informationen zur Besteuerung der Leibrente sind hier zu finden:

Wie hoch ist die Spekulationssteuer bei Immobilien?

Wenn Sie keine Steuerfreiheit genießen, dann ist für Sie wichtig, wie hoch der Verkaufsgewinn und die Steuern darauf ausfallen. Wieviel Steuern muss ich bei Hausverkauf entrichten? Wir erklären Ihnen wie Sie beides ermitteln:

Tipps: Bei Schenkung von Immobilien Steuern sparen

Wir haben für die die wichtigsten Empfehlungen zusammengestellt, damit Sie bei Schenkung Ihrer Immobilie den Gewinn nicht versteuern müssen:

Haben Sie Ihre Wohnung oder Haus verkauft und besondere Erfahrungen hinsichtlich der Steuer gemacht? Helfen Sie damit anderen und schreiben Sie uns!

Bleiben Sie auf dem aktuellen Stand mit unserem regelmäßigen E-Mail Newsletter:

Bleiben Sie auf dem Laufenden!

Tipps & Aktuelles – Versand wöchentlich

Ausdruck: 09.07.2025

© IMMO.info gemeinnützige GmbH