Anschlussfinanzierung

Anschlussfinanzierung: Was tun angesichts hoher Bauzinsen?

Die Bauzinsen haben sich deutlich erhöht. Das verteuert Anschlussfinanzierungen. Wie können Immobilienbesitzer reagieren? IMMO.info hat mit einem Experten gesprochen. Großer Ratgeber und Tipps für eine günstige Anschlussfinanzierung mit niedrigen Zinsen.

Im dem Jahr 2022 sind die Bauzinsen rasant gestiegen. Der Zins eines Immobiliendarlehens mit zehnjähriger Zinsfestschreibung lag nicht mehr bei etwa einem Prozent, sondern erhöhte sich innerhalb weniger Monate auf fast 3,5 Prozent. Anfangs machte das keinen großen Unterschied: Wer bis Mitte 2022 einen zehnjährigen Immobilienkredit verlängern musste, zahlte etwa den gleichen Zins wie 2012, als die Bauzinsen noch bei über drei Prozent lagen.

Doch mittlerweile sind die Bauzinsen deutlich höher als vor zehn Jahren. Die Anschlussfinanzierung könnte für einige Verbraucher zu einem finanziellen Problem werden.

Wie wirken sich die gestiegenen Bauzinsen auf Immobilienfinanzierungen aus?

Derzeit liegt der durchschnittliche Bauzins für Darlehen mit zehnjähriger Sollzinsbindung bei 3,76 Prozent, wie Daten des Immobilienkreditvermittlers Dr. Klein zeigen (Stand: August 2023). Vor zehn Jahren lag der Zins hingegen bei 2,44 Prozent.

Die Entwicklung der Kreditzinsen für Anschlussfinanzierung werden zu einem Problem für Verbraucher, die ihre Immobilienfinanzierung verlängern müssen.

Wer den Immobilienkredit nun verlängern muss und kein Forward-Darlehen abgeschlossen hat, dessen Finanzierungsdauer erhöht sich beträchtlich. Bleibt die Tilgungsrate bei zwei Prozent, ist ein Kredit von 300.000 Euro erst nach 39 statt 33 Jahren abbezahlt.

Alternativ müsste die Tilgungsrate von zwei auf 4,4 Prozent steigen, um das Darlehen ohne Verlängerung der Laufzeit zu tilgen. Die monatliche Kreditrate, der sogenannte Kapitaldienst, würde sich von 1.110 Euro auf 1.563 Euro erhöhen.

| Monat und Jahr | Darlehenssumme | Zinssatz | Monatliche Rate | Gesamtlaufzeit |

|---|---|---|---|---|

| August 2013 2 % Tilgung | 300.000 Euro | 2,44 % | 1.110 Euro | 32 Jahre und 9 Monate |

| August 2023 2 % Tilgung | 232.124 Euro | 3,76 % | 1.114 Euro | 38 Jahre und 8 Monate |

| August 2023 4,4 % Tilgung | 232.124 Euro | 3,76 % | 1.563 Euro | 32 Jahre und 9 Monate |

Immobilienkredit

Immobilienkredit: Vergleich, Konditionen, Tipps zur Genehmigung

Anschlussfinanzierung in den kommenden zwölf Monaten: Was tun?

Der Immobiliendarlehensvermittler Robert Lohdau rät Hausbesitzern, bei denen eine Anschlussfinanzierung in den nächsten 12 Monaten ansteht, zu einem Vergleich der Angebote von verschiedenen Banken. So sei womöglich ein geringerer Darlehenszins drin.

Ein weiterer Vorteil sei, dass eine andere Bank die Immobilie neu bewerte. Möglicherweise schätze die Bank den Wert höher, weil die Immobilienpreise jahrelang gestiegen seien.

Das würde den Beleihungsauslauf senken – also das Verhältnis der Restschuld zum geschätzten Wert. “Bei einem geringeren Beleihungsauslauf sinkt der Darlehenszins”, erklärt Lohdau im Gespräch mit IMMO.info.

Bei einem geringeren Beleihungsauslauf sinkt der Darlehenszins

Die Kosten eines Bankwechsels seien in vielen Fällen mit einigen hundert Euro relativ gering. Diese würden durch die finanziellen Vorteile des geringeren Beleihungsauslaufs kompensiert.

Robert Lohdau, Diplom-Kaufmann

Robert Lohdau arbeitet als selbstständiger Immobiliendarlehensvermittler in Berlin. Er hat eine Lehre als Bankkaufmann absolviert und später Betriebswirtschaftslehre studiert.

Der Diplom-Kaufmann arbeitete 14 Jahre lang bei der Deutschen Bank als Kreditentscheider im Bereich Immobilienfinanzierung.

Quelle: Webseite Mein Finanzkonzept

Stiftung Warentest untersuchte in einer aktuellen Analyse die Angebote von 57 Banken und Vermittlern. Demnach war im Modellfall – einer Immobilie im Wert von 400.000 Euro mit einer Restschuld von 200.000 Euro – eine Ersparnis von bis zu 26.500 Euro drin, wenn Kreditnehmer zu einem günstigen Anbieter wechselten.

Robert Lohdau empfiehlt außerdem, bei einer Anschlussfinanzierung über eine längere Zinsfestschreibung nachzudenken – etwa 15 oder 20 Jahre. “Nach zehn Jahren dürfen Kreditnehmer innerhalb einer sechsmonatigen Frist vorzeitig und kostenlos kündigen und können ein neues Darlehen abschließen.” Das gelte auch für Forward-Darlehen.

Anschlussfinanzierung in ein bis drei Jahren: Was tun?

Von einem Forward-Darlehen rät Lohdau aktuell eher ab. “Wer die Anschlussfinanzierung in zwei bis drei Jahren hat, sollte lieber abwarten, wie sich der Markt weiter bewegt”, erklärt er. Zwölf Monate vor Laufzeitende können Kreditnehmer je nach Bank bereits anschlussfinanzieren, ohne dass sie Bereitstellungszinsen zahlen müssen.

Bei einem Forward-Darlehen schließen Immobilienbesitzer bereits Jahre vor Ablauf der Zinsbindung eine Anschlussfinanzierung ab. Die Zinshöhe orientiert sich dabei an den Bauzinsen zum Abschlusszeitpunkt des Forward-Darlehens. Kreditnehmer sichern sich so gegen steigende Bauzinsen ab.

Die Bank verlangt im Gegenzug einen Forward-Aufschlag. Dieser liegt laut Dr. Klein bei 0,01 bis 0,02 Prozentpunkten pro Monat bis zum Beginn der Anschlussfinanzierung. Laut Lohdau gibt es aber aktuell deutlich günstigere Anbieter. “Die ING bietet Forwardfinanzierungen mit einem Aufschlag von 0,003 Prozent je Monat an”, erklärt der Berliner.

Forward-Darlehen lassen sich bereits mehr als fünf Jahre vor Ende der Zinsbindung abschließen. Die Regel sind aber Vorlaufzeiten von 36 Monaten und weniger.

Wie werden sich die Bauzinsen weiter entwickeln? (Update Juni 2024)

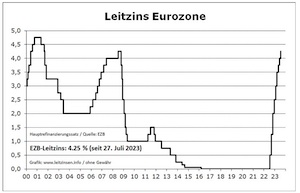

Ob die Zinsen indes weiter steigen oder sinken, ist ungewiss und lässt sich aus Sicht von IMMO.info nicht seriös voraussagen. Zuletzt senkte die EZB den Leitzins um 0,25 Prozentpunkte auf 4,25 Prozent. Sollte die Inflation auf niedrigen Niveau bleiben oder die Finanzmärkte einbrechen, könnte die EZB den Leitzins weiter senken. (Update: Juni 2024).

Immobilienpreisentwicklung 2024

Zinsen, Baufinanzierung, Immobilienpreise: Wie geht es weiter?

Quelle: leitszinsen.info

Laut Robert Lohdau braucht es keine Zinssenkung der EZB, damit die Bauzinsen fallen. Der Zinsmarkt nehme absehbare Leitzinsveränderungen vorweg. Etwa seien die Bauzinsen im Jahr 2022 relativ rasch auf über drei Prozent gestiegen, obwohl die EZB noch gar nicht erhöht hatte.

“Sobald volkswirtschaftliche Indikatoren wie das Wirtschaftswachstum oder die Arbeitslosigkeit deutlich schwächeln, könnten die Bauzinsen in Erwartung sinkender Leitzinsen nach unten gehen”, erklärt Lohdau. Voraussagen lasse sich die Entwicklung aber nicht.

Der Immobilienkreditvermittler Dr. Klein rechnet mit weiter steigenden Bauzinsen im zweiten Halbjahr 2023. Demnach soll der Bauzins für Darlehen mit zehnjähriger Zinsfestschreibung auf vier bis 4,5 Prozent steigen (aktuell bei circa 3,8 Prozent).

Der Baufinanzierungsvermittler Interhyp sieht indes den Zinsgipfel “in Sichtweite”. Grundlage für die Einschätzung war eine Befragung von zehn Experten zu Anfang August 2023. Die Hälfte erwartete gleichbleibende Zinsen in den kommenden sechs bis zwölf Monaten. 30 Prozent rechneten mit sinkenden Baufinanzierungskosten.

Wette auf sinkende Zinsen: Lohnt sich ein Cap-Darlehen?

Wer indes deutlich sinkende Zinsen in den kommenden Jahren erwartet, könnte theoretisch ein Cap-Darlehen aufnehmen. Hierbei handelt es sich um einen Kredit mit einem variablen Zins, der üblicherweise nach oben und nach unten gedeckelt ist.

“Die Zinsober- und untergrenze sind zum Beispiel 1,75 Prozentpunkte vom EZB-Leitzins oder dem Drei-Monats-Euribor entfernt”, erklärt Lohdau. Je höher die Spannbreite, desto größer die Chancen und Risiken. Die Zinsgrenzen würden für wahlweise drei, fünf oder zehn Jahre gelten. Während dieser Frist sei es jederzeit möglich, das Darlehen komplett zu tilgen.

Cap-Darlehen sind für Verbraucher nur selten empfehlenswert. Üblicher sind Forward-Darlehen.

Allerdings sei der Zins deutlich höher als bei einem festverzinslichen Darlehen, bei dem die Banken über Planungssicherheit verfügten. “Bei einem Leitzins von aktuell 4,25 Prozent würde der Zins schätzungsweise bei 5,25 Prozent liegen”, sagt Lohdau. Das rechne sich angesichts von 3,8 Prozent Zinsen bei einer zehnjährigen Zinsbindung bloß, wenn die Bauzinsen in den kommenden Jahren deutlich fallen sollten.

Für Eigenheimer sei das zu riskant, erklärt Lohdau. Das Einkommen einer jungen Familie könne bei Zinserhöhungen leiden und es bestehe ein Überschuldungsrisiko. “Wenn die EZB den Leitzins um 0,5 Prozentpunkte anhebt und der Bauzins entsprechend steigt, wäre die monatliche Kreditrate bei einem Darlehen von 300.000 Euro um 125 Euro höher”, rechnet Lohdau vor. Allenfalls für finanzstarke, risikofreudige Investoren mit Fachexpertise sei das Cap-Darlehen eine Option.

Neun Tipps für die Anschlussfinanzierung

Nachfolgend hat IMMO.info Ihnen fünf Tipps zusammengestellt, wie Sie am besten hinsichtlich der steigenden Zinsen anschlussfinanzieren sollten.

1 Vergleichen Sie Angebote miteinander

Nehmen Sie nicht direkt das Angebot Ihrer bisherigen Bank an. Sprechen Sie mit mehreren Vermittlern und lassen Sie sich Angebote zur Anschlussfinanzierung geben.

2 Prüfen Sie eine lange Zinsfestschreibung

Die Zinsbindung kann nicht bloß zehn Jahre, sondern auch 15 oder 20 Jahre betragen. So sichern Sie sich gegen steigende Zinsen ab. Aktuell ist der Zinsunterschied zwischen einem Darlehen mit zehnjähriger und 15- beziehungsweise 20-jähriger Zinsbindung relativ gering. Falls die Bauzinsen nach zehn Jahren tiefer stehen, können Sie das Darlehen vorzeitig und kostenlos innerhalb einer sechsmonatigen Frist kündigen.

3 Erwägen Sie ein Volltilgerdarlehen

Bei einem Volltilgerdarlehen bezahlen Sie die geliehene Summe innerhalb der Laufzeit komplett zurück. Dadurch unterliegen Sie keinem Zinserhöhungsrisiko. Das kommt vor allem für Kreditnehmer mit einem hohen Einkommen infrage.

4 Schauen Sie auf Flexibilität

Falls die Bank eine kostenlose Option auf Sondertilgungen oder Tilgungssatzwechsel anbietet, dann lassen Sie diese in den Vertrag aufnehmen. So können Sie etwa im Falle einer Erbschaft das Darlehen rascher zurückzahlen oder bei Jobverlust die Kreditrate senken.

5 Erwägen Sie ein Cap-Darlehen

Falls Sie mit deutlich sinkenden Zinsen rechnen, könnte ein Cap-Darlehen interessant sein. Allerdings sollten Sie finanziell sehr solide aufgestellt sein und Zinserhöhungen verkraften können. In der Regel sind die Darlehen für Verbraucher nicht empfehlenswert.

6 Frühzeitig kümmern

Behalten Sie die Entwicklung der Bauzinsen im Blick. Informieren Sie sich frühzeitig über Optionen zur Anschlussfinanzierung. Etwa können Sie ein Forward-Darlehen bereits mehr als fünf Jahre vor Laufzeitende abschließen und sich so einen geringen Zins sichern. Aber Achtung: Wenn die Zinsen in der Zwischenzeit weiter sinken oder etwa Ihre Ehe in die Brüche geht, können Sie von einem Forward-Darlehen bloß gegen Zahlung einer hohen Nichtabnahmeentschädigung zurücktreten.

7 Suchen Sie sich Beratung

Fragen Sie im Zweifel lieber Experten – am besten gleich mehrere Personen. Kundenberater bei Banken oder Immobiliendarlehensvermittler unterliegen Sorgfaltspflichten und müssen Ihre persönliche und finanzielle Situation berücksichtigen. Sie können auch die unabhängige Beratung der Verbraucherzentralen in Anspruch nehmen.

8 Schuldnerberatung aufsuchen

Falls Sie Ihre Immobilie zu knapp kalkuliert haben oder aufgrund anderer Umstände in Zahlungsschwierigkeiten geraten, sollten Sie umgehend eine Schuldnerberatung aufsuchen. Rat finden Sie etwa bei den Verbraucherzentralen oder gemeinnützigen Trägern wie der Caritas.

9 Reißleine ziehen

Falls Sie kein Anschlussdarlehen finden, dann ist ein Verkauf vermutlich die beste Lösung. Häufig akzeptiert der Kreditgeber einen freihändigen Verkauf, bei dem sich ein besserer Preis als bei einer Zwangsversteigerung erzielen lässt.

Immobilien Zwangsversteigerung

Immobilien Zwangsversteigerung: Wie sie zu verhindern ist

Tipps zur Kreditgenehmigung

Immobilienfinanzierung für Rentner, Selbständige und Unternehmer

Tipps zur Immobilienfinanzierung

Wieviel Kredit kann ich mir leisten?

Immobilienblase Deutschland 2024?

Immobilienblase 2024? Wie entwickeln sich Immobilienpreise in Deutschland?

Unsere Arbeit ist gemeinnützig. Unser Informationsangebot und Services sind kostenlos und unabhängig für den Verbraucher.

Sagen Sie Danke mit Ihrer Spende an IMMO.info und helfen Sie anderen Verbrauchern!

Bleiben Sie auf dem Laufenden!

Tipps & Aktuelles – Versand wöchentlich

Ausdruck: 27.07.2024

© IMMO.info gemeinnützige GmbH